こんにちは、ゆーこです。

本記事では、オーストラリアの年金制度「スーパーアニュエーション」の仕組みをメインに解説していきます。

オーストラリア在住者向けの記事内容となります。

私は移住してまもなく、オーストラリアの制度を正しく知る為にファイナンシャルプランナーの「オンラインコーチング」を受け、その「学び」をこのブログを通して紹介しています。

プロから教わった知識のみを発信しているため、内容の信頼性は高いと自負しています。

本記事の権威性

- オーストラリア在住日本人ファイナンシャルプランナーから学んだ情報を発信

- オーストラリア国内のビジネス経営者及び個人クライアント向けに、総合的なアドバイスを行うプランナーから学んでいる

【オーストラリアの年金】スーパーアニュエーションの仕組み

スーパーアニュエーション(通称スーパー)は老後に向けた、企業が個人へ行う積み立て年金です。

オーストラリアで働く場合は、必ずスーパーへの加入が義務付けられています。カジュアルなのか、フルタイムなのか、働き方は関係ありません。

スーパーは基本60歳~65歳までアクセスができません。ただし、以下のような理由がある場合は可能です。

・お金が本当になく、生活ができない場合。

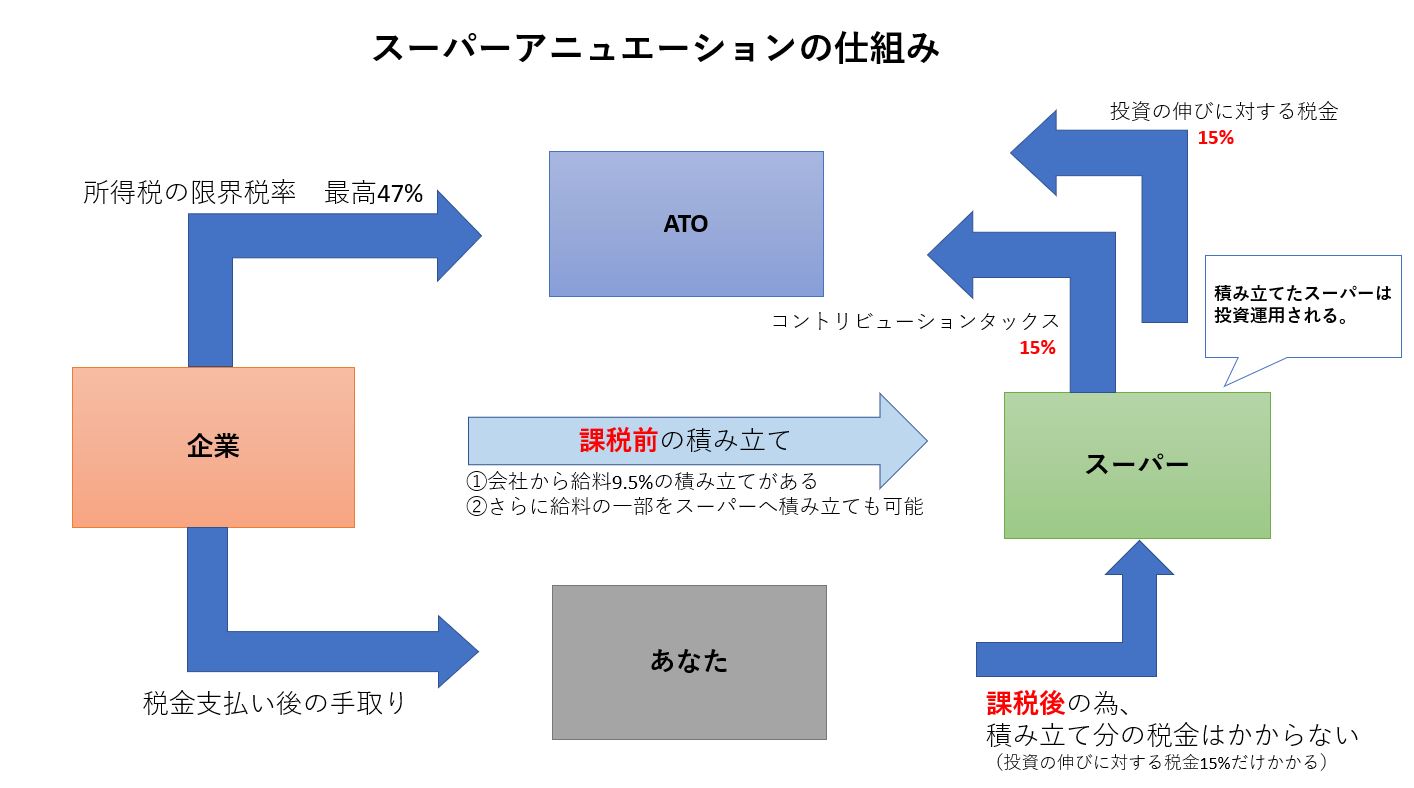

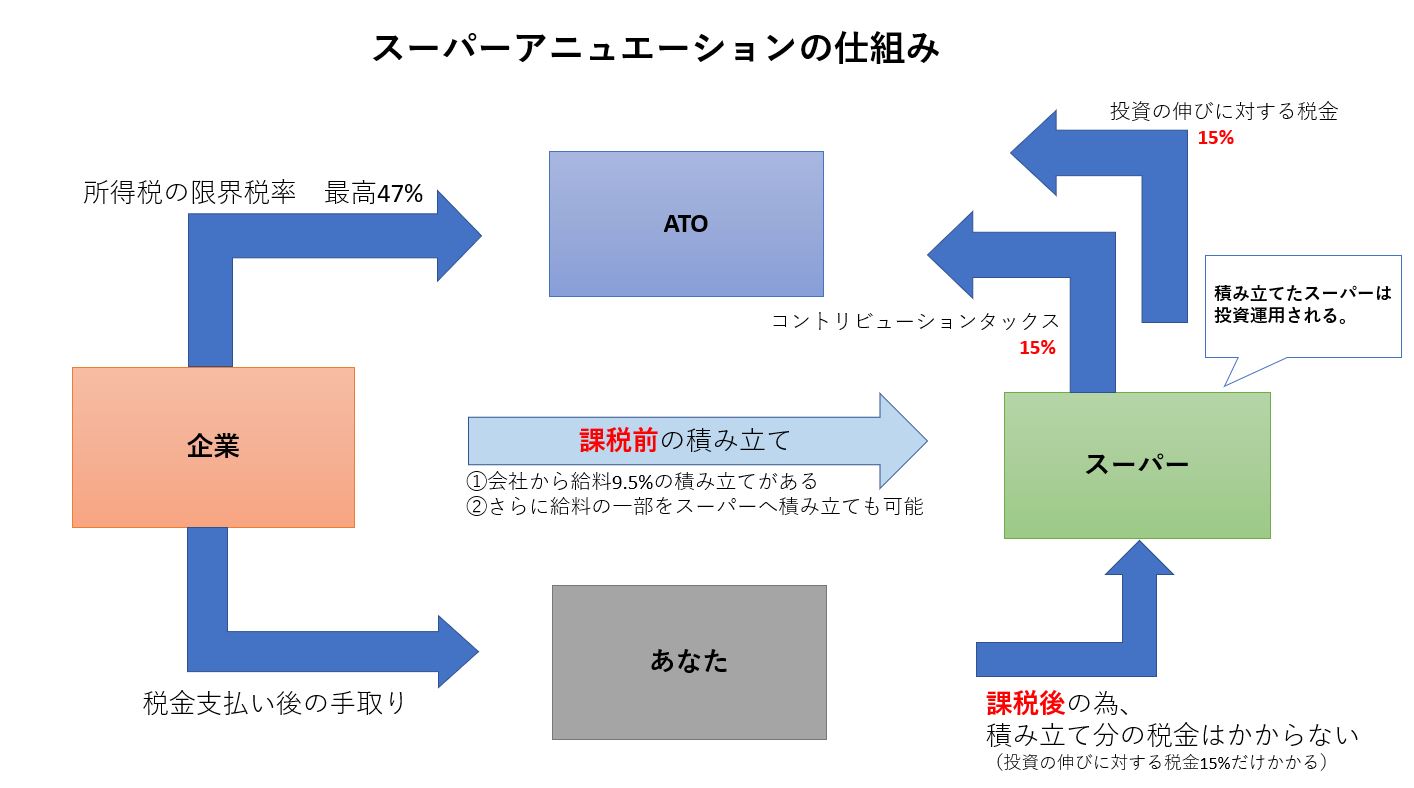

以下がスーパ-の仕組みを表した図です。

スーパーの積み立ては2パターンあります。

課税前の積み立て【一般的】

課税後の積み立て

上記が、おおまかなスーパーの仕組みとなります。

スーパーはありがたいことに、投資運用がされています。

スーパーによってどのような投資オプションがついているのかは変わってきますが、スーパー口座を持っている方は確認してみると良いですね。基本はそのスーパー会社のデフォルト設定で運用がされています。

スーパーを選ぶ基準

基本会社勤めをされている方は、定めているスーパー会社を使うことになると思います。会社によっては「このスーパーしかダメだ」と言われることもあるかもです。

まずは、自分が就業している会社へ「スーパーの会社変更は可能かどうか」を確認してみましょう。その上で選ぶことができるとしたら、以下の3つのポイントを押さえて選ぶと良いでしょう。

- 手数料

- サービス

- 保険のオプション

手数料

スーパー口座を持つためには、3つの手数料がかかります。

画像の通り、年にかかる手数料は会社によってピンキリです。$900~$2,300まで開きがあります。これが数年単位で続くと、大きな差を生むため手数料をよく見て決めるべきです。

サービス

サービスとは、電話口の対応だったり、手続きにかかる時間のことです。

クチコミをググってみましょう。

保険のオプション

保険をオプションとして加えることもできます。別記事で書いていますので、興味があれば下記の記事をご覧ください。

【オーストラリアの年金④】スーパーアニュエーションで入れる保険【メリット多数】

【オーストラリアの年金④】スーパーアニュエーションで入れる保険【メリット多数】

スーパーの増やし方

まず、スーパーの積み立てには限度額があります。

$25,000/年・手取りの給料から積み立てする:

$100,000/年給料の一部をスーパーに積み立てするメリット&デメリット

メリット

- 老後のお金を増やすことができる。

- 投資にかかる税金15%は、比較的低めである。

- 自分の税金を減らすことができる。所得が高ければ払う所得税も高い為、15%以上の所得税がかかる方は節税になる。

デメリット

- 60歳~65歳までアクセスできない。

- 積み立ての上限額がある。

- 手取り給料が少なくなる

給料の一部をスーパーに入れ節税をする方法は、所得が高い人の戦略法になります。

2019年7月1日に加わった新しい上限ルール(2018年7月のカウントから適応できる)

「キャッチアップスケジュール」と言い、何かしらの理由で去年度の積み立て金が$0だった場合、今年度に去年分の$25Kの限度額を上乗せして積み立てることが可能になりました。

今年度は$65Kx9.5%=$6,175の積み立てがある。$25,000‐$6,175=$18,825にプラスして去年度の$25Kをプラスし、今年度は$43,825の積み立てができる。

これに対し、税金はどう変わっていくでしょうか?

$65Kの所得に対し、$12,672の税金がかかります。もし、$43,825をスーパーへ積み立てすると、課税所得は$21,175に減るので、その所得に対しての税金は$565になる。

$12,107の税金をセーブできることになります。大きな節税となります。

Government co-contribution

手取りのお給料から個人で最高$1,000の積み立てに対し、政府から$500の積み立てがもらえる方法があります。

条件

・タックスリターンを行うこと。

・テンポラリービザではない、71歳以下の人のみ。

・所得が$38,564~$53,564にある人は、少しずつ年収に応じて金額が減る。

政府より50%の積み立てがあるのは嬉しいですよね。これは$1,000ドル以上積み立てても、同じく$500ドルになります。以下を参考にください。

» ATO Super co-contribution

Spouse contribution

所得がある側が、所得が低いパートナー側へお金をいれてスーパーを増やす方法です。スーパーを入れた側は、税金の控除を受けることができます。

条件

・スーパーを入れる側は$3,000に対し、税金控除額は最高$540までと決められている。

Spouse contribution split

所得がある側が、企業からもらっているスーパーの一部を、所得が低いパートナーへ分けて入れることができます。

この場合、最高85%までを分けて入れることが可能です。

» ATO contribution splitting

Downsizer contribution

65歳を過ぎた方で自分の家を売った場合、$300Kまでをスーパーに入れることができます。

条件

・10年間その家に住んでいる。(数年ほど賃貸で貸し出ししていた場合もOK)

・家を売って90日間以内に手続きを行う。

まとめ

スーパーアニュエーションの仕組みはこの通りです。

課税後の積み立て(手取りの給料から個人で積み立て)

以下のポイントは覚えておくと良いでしょう。

- 給料の一部を追加で積み立てすると、節税に繋がる場合がある。

- 個人で積み立てをする場合、政府から最高$500もらえる(Government co-contribution)

- 所得が高い一方が、低いパートナーへ積み立てすることができる(Spouse contribution and splitting)

以上参考になりましたら、幸いです。